600亿巨头也"栽了"!上市第一天惨遭破发,更有新股暴跌超70%

时间:2019-11-14 23:15:44 热度:37.1℃ 作者:网络

在美股退市六年后,中国奶粉巨头:中国飞鹤,再度回归资本市场。

11月13日,中国飞鹤(06186)正式在港交所挂牌上市,以发行价7.5港元/股计算,其市值超过670亿港元,成为港交所历史上首发市值最大的乳品企业。

飞鹤也是近几年首个登陆资本市场的中国大型婴幼儿配方奶粉企业。不过,与近期众多登陆港交所的新股一样,上市首日,飞鹤就迎来了破发,盘后报7.44港元。

截至今日(11月14日)收盘,中国飞鹤的股价微涨0.54%,报7.48港元,仍处于破发状态。

退市6年后,重返资本市场

公开资料显示,飞鹤于1962年成立于黑龙江齐齐哈尔,总部位于北京。

20世纪90年代,飞鹤乳业董事长冷友斌掷1000多万元从政府手中买下飞鹤的前身赵光牧场,依托中国北方市场快速发展,飞鹤于2003年登陆美国纳斯达克,成为中国第一家在境外上市的乳品企业。

随后的2009年,飞鹤乳业成功转板到美国纽约证券交易所中小板市场交易。

但在美股上市10年后,2013年7月,飞鹤乳业退市并完成私有化。

实际上,自2009年开始,飞鹤股价就从40多美元下跌至6-7美元,最低曾跌至2.2美元,退市之际,其总市值仅剩1.47亿美元。

对于退市原因,冷友斌曾对外表示:“由于中国概念股受到打压,以及美国在再融资方面要求比较严,飞鹤在上市之后就基本没再筹集到更多资金,这使得飞鹤在发展过程中常常受到资金约束,扩张难度大增。”

值得注意的是,2008年,三聚氰胺毒奶粉事件爆发,一度导致消费者对国产奶粉信心大减。飞鹤无疑也受到了巨大冲击。

随着雀巢等进口奶粉企业以及伊利、蒙牛等液态奶巨头陆续进入奶粉市场,飞鹤一度面临竞争对手挤压。

从美股退市后,飞鹤一直没有放弃再度冲击其他资本市场的计划。2017年5月,飞鹤正式向港交所提交上市申请书。但随后因作价2800万美元收购美国第三大营养健康补充剂公司Vitamin World,暂缓了港股IPO进程。

告别美股市场6年后,如今,飞鹤终于如愿登陆港股市场。

已跻身“100亿俱乐部”

目前,在国内奶粉企业中,飞鹤已经跻身“百亿俱乐部”。

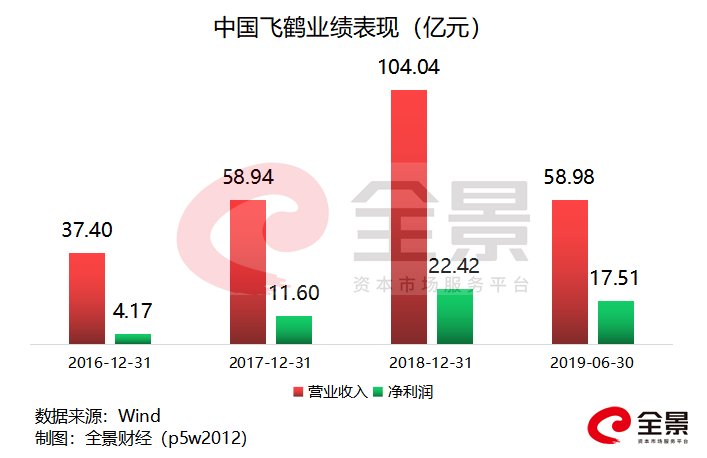

财报显示,飞鹤的业绩均增长迅速。2016年-2018年,飞鹤分别实现收入37亿元、59亿元、104亿元,年复合增长率67%;净利润分别为4.17亿元、11.60亿元、22.42亿元,年复合增长为134.99%。

截至2019年上半年,飞鹤总收入约为58.98亿元,同比增长34%;毛利率为67.5%,同比增长1.2%,其中婴幼儿配方奶粉产品毛利率为70.1%,同比下跌1.7个百分点。净利润约为17.51亿元,同比增长60.41%。

婴幼儿配方奶粉产品是飞鹤的主要营收来源。2019年上半年,该项收入占公司总收入比例超过90%,其他乳制品、营养补充品占比分别为4.2%、5.4%。

而飞鹤业绩增长则主要得益于超高端产品星飞帆系列,一罐700g奶粉超过300元。高售价也成为其业绩增长动力。

2016年,星飞帆的收益仅为7.11亿元,到2018年底,该系列收益暴增至51.08亿元,增幅逾6倍。

与之同样增长的还有销售费用。近几年,飞鹤的销售费用也逐年增高,2017年、2018年分别达到21.39亿元、36.61亿元,占当年营收比例约三分之一。

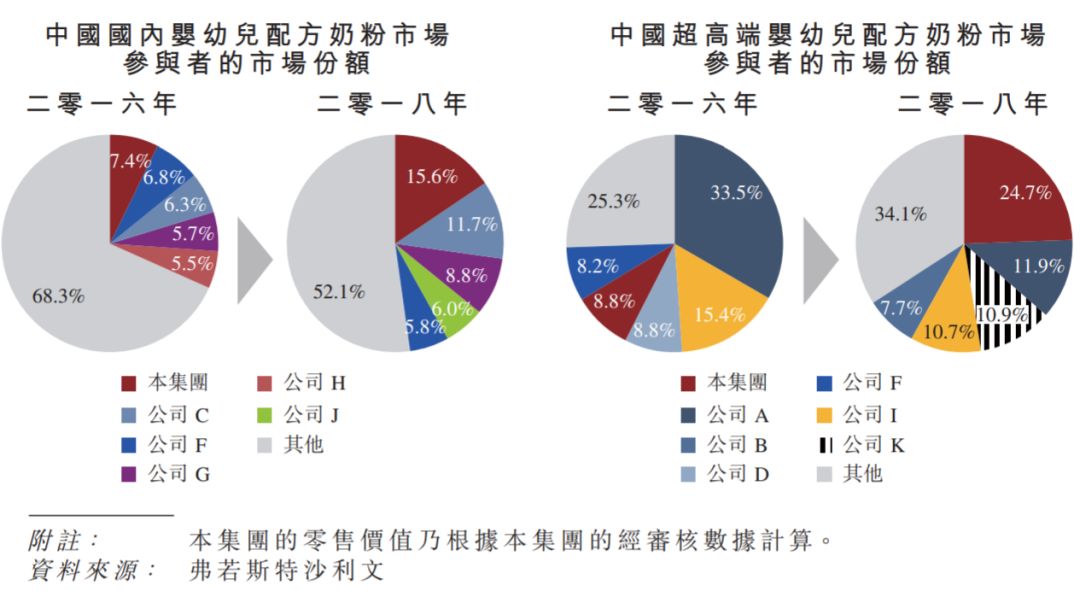

据弗若斯特沙利文数据显示,按照2018年零售额计算,在中国内地的国内婴幼儿配方奶粉集团中排名第一,市场份额为15.6%;在高端市场部分,飞鹤的市场份额为13.1%,在超高端市场,截至2018年底的市场份额为24.7%。

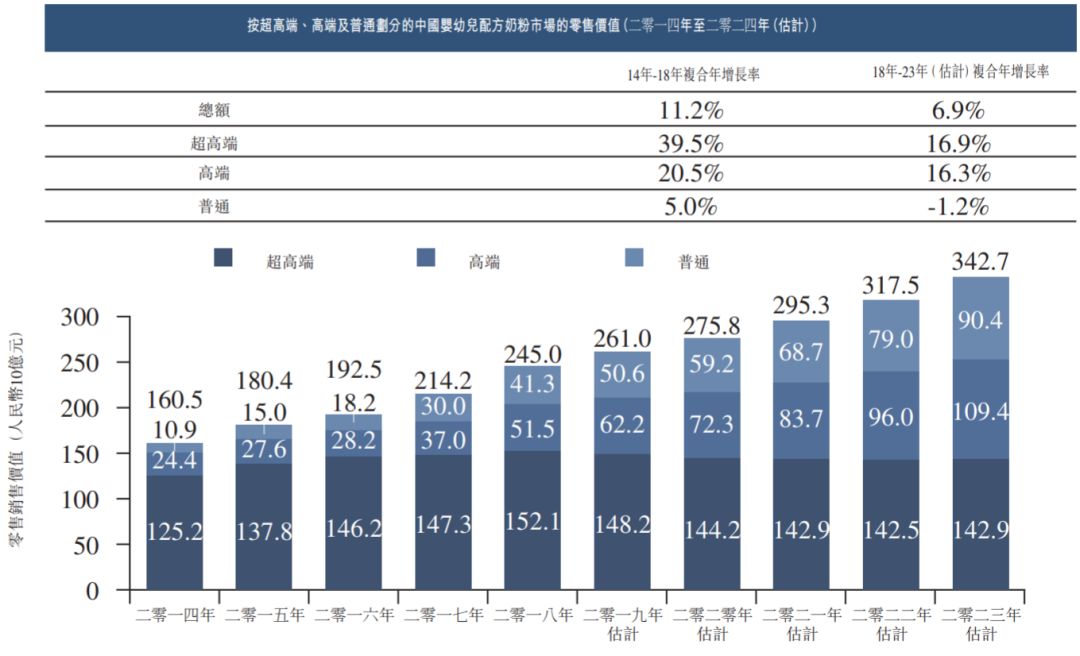

飞鹤方面认为,未来高端和超高端奶粉有望继续推动行业增长。据弗若斯特沙利文数据显示,2014-2018年,中国超高端奶粉销售额从109亿增长至413亿元,复合年增长率达39.5%,预计到2023年将达到904亿元的销售规模。

重新上市首日,却惨遭破发!

据公开资料,飞鹤此次赴港上市共计发售8.93亿股,发行价定为7.5港元,全球发售净募资额约为65.64亿港元。

而这一发行定价,是指导价区间的下限。飞鹤此前公告显示,该公司拟公开发行约8.93亿股,招股价介于7.5港元/股-10港元/股。

有市场人士分析称,“虽然中国飞鹤在内地知名度较高,但环球投资者等对其认识未必太深。考虑到近几天港股市况逆转,部分新股通常以下限定价,保证上市初期安全。”

出乎意料的是,11月13日,中国飞鹤在港股上市首日,以7.27亿港元开盘,最低跌至7.06港元/股,直接跌破发行价。

对于上市首日破发一事,飞鹤回应媒体称,公司股价第一日的表现,主要受到市场大环境等多方面因素的影响。

上市第二天,飞鹤股价盘中一度冲高至7.69港元/股,但截至收盘,微涨0.54%,最终报7.48港元/股,依然处于破发状态,最终总市值为668亿港元。

而在港股同行企业中,距离1153亿港元市值的蒙牛乳业(02319),仍有一定差距。

2019年,港股上市破发率58%

2019年以来,港股新股上市首日破发率仍居高不下。

自11月以来,17只新股登陆港股,包括中国飞鹤在内的8只新股均在上市首日出现破发,占比接近5成。

2019年11月以来,港股新股上市表现

据Wind数据显示,2019年总体来看,截至目前138只新股登陆港股市场,上市首日就有49只新股破发,破发率达35.5%。而截至到今日收盘,已有80只股票破发,占比近58%。

其中,最惨的新股为,2019年3月上市的润利海事(02682),其上市首日股价报0.28港元/股,较发行价0.5港元/股,接近腰斩。

而截至今日收盘,其股价已跌至0.142港元/股,较收盘价暴跌超71.6%,总市值仅剩1.42亿港元。

润利海事股价周K线图

2019年,港股市场为什么再次出现破发潮?

分析人士认为,在IPO定价的时候,出于公司估值和一级市场投资回报诉求的原因等,IPO发行价格被抬高,上市后,二级市场资金不买账,价格逐渐回归理性,所以出现大面积破发的现象。

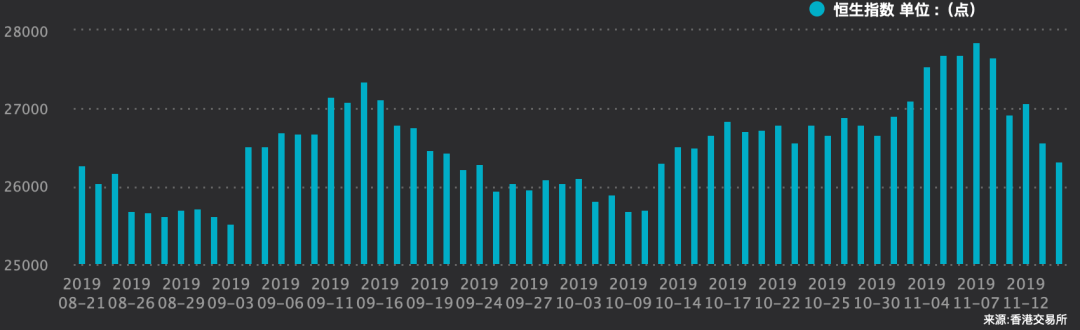

而另一方面,或许与近期的市场走势有关,2019年下半年恒生指数逐渐下行,受大盘影响不可避免出现股价整体走低的趋势,也可能导致破发。

据Wind数据显示,香港恒生指数自2019年7月以来,已跌去7.8%,值得注意的是,恒生指数近5个交易日暴跌超1500点,从而导致资金情绪偏谨慎,新股上市认购情绪低迷。

对此,有分析认为,跌到目前的位置,香港市场的估值已经来到一个相对较低的水平,对于后市表示乐观。

兴业证券全球首席策略分析师、研究院副院长张忆东近日在兴业2020年度策略会上表示,对于港股而言,“便宜是硬道理”,2020年来自于中国内地的股票会有惊喜。明年港股市场会逐步找到真正的身份认同,进而对香港局势脱敏,最终迎回信心。

张忆东进一步表示,明年中资对于香港的定价权日益提升,明年下半年一旦中国经济软着陆被确认,香港市场会有大惊喜。特别是,基本面跟香港局势没有关系的优质内地公司可能“戴维斯双击”,就像压弹簧一样,压得足够低,爆发起来也会更强。

撰文/制表:全小景

点击关键词可直接阅读

危机中的香港零售业 | 100%中签的新股来了 | 480家房企破产 | A股第一家亏损企业IPO | 2019最悲惨的独角兽 | 40个一字跌停 | 500亿民企巨头,资金链崩了 | 科创板第一只"巨无霸" | 2份科创板重磅名单 | 房地产最害怕的事,来了 | 科创板潜力企业榜单 | 1000亿减持潮 | 2万亿减税 | 白马爆雷 | 3000亿巨头,艰难还债 |董事长"爆仓" ……